План либералов, по сути, совпадает с концепциями МВФ

Недавно прошло заседание президиума Экономического совета при Президенте РФ. Об этом уже рассказывала «ЛГ» в предыдущих номерах. Сегодня продолжаем разговор.

Поставленная президентом России задача – найти источники экономического роста – при всей ясности породила сумбурную дискуссию. Прослеживается два подхода. Первый представляют учёные и предприниматели, инженеры и обществоведы, которые хотят решить задачу на основе прагматических принципов, опираясь на проверенные практикой знания. Второй представляют чиновники экономических ведомств, представители офшорной олигархии, эксперты МВФ и сторонники вашингтонского консенсуса. Они заинтересованы в сохранении статус-кво. Опять уходят в рассуждения о предпринимательском климате, снижении коррупции, сокращении расходов бюджета и денежного предложения для снижения инфляции. Их не смущает, что уже два десятилетия они сами безуспешно пытались это делать.

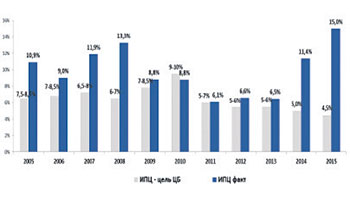

Первый подход на заседании Экономического совета был отражён в докладе Б.Титова, второй – в идеологически совпадающих по смыслу с предложениями меморандума от 19 мая миссии МВФ в Москве докладах А. Кудрина и А. Улюкаева. В первом ставится задача выйти на рост ВВП на 4% в год, во втором – добиться снижения инфляции до 4% в год. Разница принципиальная не только в постановке целей, но и в логике рассуждений. Учитывая, что сегодня экономическая политика строится на основе второго подхода, попробуем понять, почему результаты его использования противоположны поставленным целям. Характерный пример – совершённый переход к таргетированию инфляции: обещали вдвое снизить, а получили двукратное повышение (рис. 1).

Примечательно, что авторы докладов прибегают к привычному для этой среды приёму: достижение целевого ориентира откладывается на три года. Провал текущего объясняют стечением неблагоприятных внешних факторов, следующий год объявляют переходным к третьему, когда и придёт долгожданное благополучие. Эта формула «трёх лет» исполнена в духе байки Ходжи Насреддина про ишака и шаха. Она впервые была применена министром экономики середины 90-х годов Е. Ясиным и с тех пор осталась на вооружении его последователей. При таком подходе рост может наступить по не зависящим от его авторов причинам – в начале 2000-х, например, спасло повышение цен на нефть. Вероятно, чего-то подобного ожидают в 2018-м. Однако объективных оснований ни для повышения сырьевых цен, ни для снятия санкций нет – мировая экономика переходит к фазе роста нового технологического уклада. А это всегда проходит на фоне низких сырьевых цен и повышения энергоэффективности. Санкции же сохранятся до тех пор, пока Россия будет отказываться от американского диктата и поддерживать национальный суверенитет. Поэтому и роста ожидать не приходится. Но вернёмся к ключевым предложениям авторов.

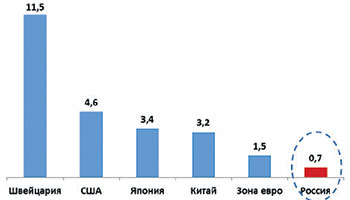

|

| Рис. 2. Прирост денежной базы ряда валют, 2007–2015 гг. (разы) |

Позиция Улюкаева и Кудрина исходит из правильности нынешней денежно-кредитной политики и лежащих в её основе предположений о линейной обратно пропорциональной зависимости между экономическим ростом и инфляцией, с одной стороны, и прямо пропорциональной зависимостью между инфляцией и денежной массой – с другой. Отсюда незамысловатый вывод: для обеспечения роста экономики надо снизить инфляцию, для чего, в свою очередь, сжать денежную массу, в том числе путём сокращения использования средств резервного фонда для финансирования дефицита бюджета и уменьшения последнего. Всё это сопровождается рассуждениями о необходимости улучшения качества институтов, бизнес-климата, повышения эффективности госрегулирования и т.п. Кстати, авторы должны были заниматься этим по долгу службы, но не преуспели.

Уверен, такая позиция не может быть основой для достижения экономического роста из-за неадекватности её исходных положений закономерностям развития современной экономики. О чём речь?

Во-первых, предложения о бюджетной консолидации и ограничении дефицита одним процентом ВВП основаны на упрощённом представлении о линейной прямой зависимости между приростом денежной массы и инфляцией. На самом деле эта зависимость немонотонна и нелинейна – для каждого состояния экономики имеется оптимальный с точки зрения минимизации инфляции уровень денежной массы. Отклонение от него в сторону как увеличения, так и снижения влечёт увеличение инфляции. У российской экономики относительно низкий уровень монетизации, ещё большее его снижение в последние два года повлекло ощутимое отклонение от оптимального уровня и повышение инфляции. Почему? Ответ: в условиях демонетизации сокращение денежной массы влечёт падение производства и соответственно снижение покупательной способности денег. Снижение же инфляции обеспечивается повышением эффективности и объёмов производства. Поэтому вопреки исходным положениям данного подхода в демонетизированной российской экономике инфляция снижается при росте денежной массы и, наоборот, увеличивается при её сокращении.

В условиях падения производства и инвестиций добиться снижения инфляции можно, только сокращая доходы, что ведёт к углублению кризиса, деградации экономики и падению уровня жизни людей. При этом снизить инфляцию до целевого уровня в 4% не удастся, так как она будет провоцироваться повышением издержек и девальвацией рубля из-за снижения технического уровня и конкурентоспособности производства.

Во-вторых, предложения о сокращении бюджетных расходов противоречат тезису о необходимости увеличения затрат на образование и науку. Если исходить из их величины в структуре бюджета и ВВП передовых стран, их объём надо увеличивать не менее чем вдвое. Достичь этого за счёт снижения расходов по другим статьям можно только посредством резкого сокращения числа чиновников и сотрудников правоохранительных органов. А это приведёт к росту безработицы и сокращению спроса, что едва ли даст положительный макроэкономический эффект.

|

| Рис. 1. Инфляция в России: целевой уровень ЦБ и фактические данные |

Третье. Отказ от использования денежной эмиссии для финансирования дефицита бюджета противоречит опыту передовых стран и проистекает из непонимания природы современных денег. Все мировые валюты являются фиатными деньгами, их эмиссия ведётся без обеспечения золотовалютными или реальными ценностями. Они эмитируются обычно под долговые обязательства государства для финансирования дефицита бюджета. В США этот размер эмиссии доллара определяется потребностями американского казначейства в заимствованиях путём эмиссии своих обязательств.

Эмиссия европейской валюты ведётся под долговые обязательства государств – членов зоны евро. Ранее европейские центробанки осуществляли эмиссию под долговые обязательства (векселя) предприятий путём рефинансирования коммерческих банков через их переучёт. Эмиссия может также вестись под обязательства государственных институтов развития (Япония, США) или под планы развития экономики (Китай). При этом денежная эмиссия опережает рост экономики, что соответствует смыслу современного кредита как инструмента его авансирования. Чем менее развит финансовый рынок, тем значимее кредитная эмиссия для обеспечения роста. Скачки из отсталости в лидеры сопровождаются опережающим ростом кредитной эмиссии для финансирования наращивания инвестиций.

Ещё один момент. Недооценка значения кредита для финансирования инновационной и инвестиционной активности связана с наивной верой в теорию рыночного равновесия. Однако современная экономика никогда не достигает точки равновесия и даже не стремится к ней. Она движется по определённой траектории. Современный экономический рост носит неравномерный, неравновесный и нелинейный характер. Ныне совершается переход к новому технологическому укладу, который требует резкого наращивания инвестиционной и инновационной активности. Для обеспечения структурной перестройки экономики передовые страны быстро наращивают объёмы денежной эмиссии (рис. 2), организовывая предоставление долгосрочных кредитов под символический процент.

Важно осознавать, что странное для макроэкономистов игнорирование роли денежно-кредитной политики в обеспечении экономического роста влечёт его замыкание в сверхприбыльных отраслях добывающей промышленности и химико-металлургического комплекса при стагнации остальных. Ограничение источников финансирования инвестиций собственными средствами предприятий, иностранными кредитами и инвестициями делает невозможной диверсификацию экономики и её перевод на траекторию сбалансированного и качественного роста.

В подходе Столыпинского клуба, представленного Б. Титовым, этим вопросам уделено много внимания. Именно такой подход содержит все необходимые составляющие макроэкономической политики роста с учётом мирового опыта. Этот подход основан на правильном понимании сложности взаимосвязей между динамикой денежной массы, ростом производства и инфляцией. В его основе – прагматичное использование имеющихся инструментов государственного регулирования рыночной экономики для её модернизации и роста. Это одновременно должно снизить инфляцию. Его реализация может обеспечить скорый вывод российской экономики на рост с темпом 4% ежегодного увеличения ВВП за счёт опережающего прироста инвестиционной активности, а также целевой кредитной эмиссии.

В действительности возможности роста нашей экономики велики. При этом производственные мощности загружены на 60%, с учётом скрытой безработицы потенциал роста выпуска продукции составляет около 20%. Сырьевая база вообще даёт возможности увеличения выпуска продукции десятикратно. Научно-технический потенциал используется едва ли на четверть. О многом говорит то, что за год у нас порядка 50 млрд. долл. капитала уходит в офшоры и около 200 тысяч специалистов за последние три года уехали работать за рубеж. Всё это свидетельствует о неспособности действующей модели управления экономикой обеспечить полное использование ресурсов. Объективно при изменении этой модели управления через десятилетие мы могли бы выйти на уровень передовых стран. Надо переходить к смешанной стратегии развития, включающей опережающее развитие нового технологического уклада, динамическое навёрстывание в сферах, технический уровень которых близок к мировому, и догоняющее развитие на основе импорта технологий и прямых инвестиций в зонах безнадёжного отставания.

Конкретные предложения содержатся в докладе Столыпинского клуба. Их следует дополнить институтами стратегического и индикативного планирования. Без них в условиях смены технологических укладов вероятны серьёзные просчёты в оценке перспективности тех или иных направлений развития и, как следствие, грубые ошибки при принятии крупных инвестиционных решений.

В отличие от советской модели планирования при рыночной экономике формирование планов развития должно вестись на основе инициативных предложений предпринимателей и учёных, которые оцениваются государством, исходя из задач экономического роста, и обеспечиваются созданием всех необходимых условий. Они должны включать в себя обеспечение стабильных макроэкономических параметров и долгосрочных кредитов под планы предприятий по модернизации и наращиванию производства. Посредством такого частно-государственного партнёрства создаётся платформа индикативного планирования развития экономики, которая включает в себя соответствующие требования к макроэкономической государственной политике.

К сожалению, мы словно бы не хотим извлекать уроки из ошибок, перечёркиваем собственный и чужой успешный опыт. И это обрекает нас бесконечно наступать на одни и те же грабли. Лоб экономики – научно-технический потенциал – уже разбит, зато офшорные счета бенефициаров проводимой политики исправно пополняются. В последнее время – благодаря сверхприбылям от манипулирования курсом рубля.

Под предлогом перехода к таргетированию инфляции курс рубля отправился в свободное плавание. Из-за этого произошёл срыв макроэкономической ситуации в турбулентный режим с невиданной волатильностью курса валюты, что стало главной причиной скачка инфляции и падения инвестиций. Дезориентированные предприятия реального сектора из-за неопределённости курса рубля не смогли воспользоваться в полной мере возможностями импортозамещения. А валютный сегмент Московской биржи стал главным центром генерирования прибыли за счёт манипуляций с курсом рубля. Возник переток денег, включая кредиты Банка России, на валютный рынок, а это способствовало снижению инвестиционной активности и втягиванию экономики в стагфляционную ловушку.

Надо прямо сказать: нет объективных причин для невиданной волатильности курса рубля. Он занижен относительно паритета покупательной способности почти втрое. Вдвое зарезервирован по соотношению денежной базы и резервов. Занимает последнее место в мире по рейтингу устойчивости. Но даже из этих вопиющих ошибок не извлекаются уроки, не делаются выводы и не принимаются должные меры по их исправлению.

Продолжение проводимой политики, что, по сути, предлагается Улюкаевым и Кудриным, обрекает страну оказаться в экономическом тупике подобному тому, в котором она побывала в 90-е годы. Выбор таков: продолжение падения до 3% снижения ВВП и инвестиций вплоть до 2018 года при сохранении высокой инфляции или переход к устойчивому росту с темпом от 4 до 10% в год при реализации предложений Столыпинского клуба и учёных РАН.